Com a Selic a 11,25%, Onde Investir R$ 1.000: Poupança, Tesouro Direto ou CDB?

Com a Selic a 11,25%, onde investir R$ 1.000? Descubra as vantagens e rendimentos da poupança, Tesouro Direto e CDBs e escolha a melhor opção para fazer seu dinheiro render mais em cenários de juros altos.

RENDA FIXA

Investidor Pro

11/12/2024

Com a taxa Selic em 11,25%, muitos se perguntam onde é mais vantajoso investir. A Selic é a taxa básica de juros da economia e influencia diretamente a rentabilidade de diversas opções de investimento, especialmente aquelas de renda fixa, como a poupança, o Tesouro Direto e o CDB. Neste artigo, vamos explorar o rendimento de cada uma dessas opções para quem pensa em investir R$ 1.000 e busca entender qual delas pode trazer o melhor retorno em momentos de juros elevados.

A Poupança: Uma Opção Conhecida, Mas Menos Rentável

A poupança é uma das formas mais tradicionais de investimento no Brasil. Muitas pessoas recorrem a ela por sua facilidade de acesso e liquidez imediata, mas sua rentabilidade deixa a desejar, especialmente em cenários de Selic elevada.

Como Funciona o Rendimento da Poupança?

Atualmente, a poupança tem um rendimento baseado em um cálculo simples:

Quando a Selic está abaixo de 8,5% ao ano, a poupança rende 70% da Selic mais a Taxa Referencial (TR).

Quando a Selic está acima de 8,5% ao ano, a poupança rende um valor fixo de 0,5% ao mês, equivalente a 6,17% ao ano, mais a TR.

Com a Selic a 11,25%, a poupança rende 6,17% ao ano, o que faz com que ela perca atratividade em relação a outros investimentos.

Rendimento de R$ 1.000 na Poupança

Se você investisse R$ 1.000 na poupança por um ano, ao final do período, teria um rendimento próximo a R$ 61,70. Essa rentabilidade pode parecer segura, mas acaba sendo superada por outros investimentos de renda fixa que aproveitam o cenário de Selic alta.

Tesouro Direto: Segurança com Rentabilidade Atrelada à Selic

O Tesouro Direto é um programa de compra e venda de títulos públicos do governo brasileiro. Entre as várias opções, o Tesouro Selic é o título mais indicado para aproveitar as altas na taxa Selic.

Como Funciona o Tesouro Selic?

O Tesouro Selic é um título pós-fixado, o que significa que sua rentabilidade acompanha a taxa Selic. Em outras palavras, se a Selic sobe, o rendimento do Tesouro Selic também aumenta, tornando-o uma excelente opção para quem quer mais retorno que a poupança, mas com segurança similar.

Rendimento de R$ 1.000 no Tesouro Selic

Com a Selic a 11,25%, o rendimento do Tesouro Selic sobre R$ 1.000 em um ano seria próximo a R$ 112,50, antes de impostos e taxas. Mesmo com o desconto de imposto de renda e taxa de custódia da B3, o Tesouro Selic ainda apresenta um retorno superior ao da poupança, tornando-se mais atrativo para quem quer um investimento seguro com boa rentabilidade.

CDB: Rentabilidade Variável e Potencial para Rendimento Maior

Os Certificados de Depósito Bancário (CDBs) são títulos de renda fixa emitidos por bancos, que geralmente oferecem uma rentabilidade atrelada ao CDI (Certificado de Depósito Interbancário), taxa que acompanha de perto a Selic. Os CDBs podem ser pré-fixados, pós-fixados (CDI) ou híbridos (IPCA+CDI), e são garantidos pelo Fundo Garantidor de Crédito (FGC), oferecendo segurança para o investidor.

Como Funciona o Rendimento do CDB?

Quando o CDB é pós-fixado, ele rende um percentual do CDI. Por exemplo, se um CDB oferece 100% do CDI e a taxa CDI está próxima a 11,25%, o rendimento anual seria também de 11,25%. Alguns CDBs oferecem até 110% do CDI, aumentando o potencial de retorno em relação ao Tesouro Selic.

Rendimento de R$ 1.000 em um CDB

Para um CDB que rende 100% do CDI, o rendimento anual sobre R$ 1.000 seria de cerca de R$ 112,50, semelhante ao Tesouro Selic. Contudo, se você encontrar um CDB com uma taxa maior, como 110% do CDI, o rendimento aumentaria para aproximadamente R$ 123,75, tornando-o uma opção atraente para quem busca maximizar o retorno em cenários de Selic alta.

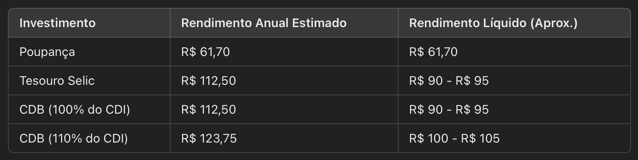

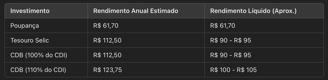

Comparação: Qual a Melhor Opção?

Aqui está uma comparação dos rendimentos estimados para R$ 1.000 em cada uma dessas opções, considerando o período de um ano:

Esses valores mostram que, em cenários de Selic alta, o Tesouro Selic e CDBs pós-fixados são mais vantajosos que a poupança. O CDB pode oferecer um retorno ainda maior, dependendo da porcentagem do CDI que ele acompanha.

Com a Selic em 11,25%, tanto o Tesouro Selic quanto os CDBs pós-fixados são alternativas mais rentáveis e seguras em relação à poupança. A escolha entre Tesouro Direto e CDB depende do seu perfil e das condições do investimento. O Tesouro Direto é interessante para quem quer segurança com a proteção do governo, enquanto os CDBs podem oferecer um rendimento um pouco maior com o respaldo do FGC.

Independentemente de sua escolha, o mais importante é aproveitar o cenário de juros altos para garantir uma rentabilidade que proteja e valorize seu dinheiro. Ao avaliar as opções de renda fixa disponíveis, você pode fazer escolhas mais informadas e seguras para o seu futuro financeiro.

Assine e fique por dentro das principais notícias em primeira mão!

O Investidor Pro valoriza a qualidade e precisão das informações, garantindo a apuração cuidadosa de todo o conteúdo produzido pela equipe. No entanto, ressaltamos que não fazemos recomendações de investimento e não nos responsabilizamos por eventuais perdas, danos (diretos, indiretos ou incidentais), custos e lucros cessantes decorrentes do uso das informações apresentadas.

© 2025. All rights reserved - Ontheroad